Drie dilemma’s voor de pensioenspaarder: zo maakt u een geïnformeerde keuze

De formule van het fiscaal voordelige pensioensparen bestaat al sinds eind jaren tachtig. De voorbije jaren is er wat aan gemorreld, waardoor het pensioensparen complexer lijkt dan nodig is. Voor wie door de bomen het bos niet meer ziet, bieden we een beslissingsboom.

Ruim 2,5 miljoen Belgen doen elk jaar aan pensioensparen en claimen in ruil een belastingvermindering via de aangifte van hun personenbelasting. Maar het aantal pensioenspaarders zakt wel al vijf jaar op rij lichtjes. In 2020 vulden bijna 29.000 mensen minder dan in 2016 een bedrag in op het lijntje voor het pensioensparen in de aangifte van de personenbelasting, leren cijfers van de federale overheidsdienst Financiën.

Het maakt voor de belastingvermindering niet uit of u via een levensverzekering of via een beleggingsfonds spaart voor uw oude dag.

Zowat 70 procent van de pensioenspaarders woont in Vlaanderen, leerde een antwoord op een parlementaire vraag eerder dit jaar, terwijl de Vlamingen 58 procent van de Belgen uitmaken. Minder dan 25 procent van de pensioenspaarders komt uit Wallonië en ongeveer 5 procent uit Brussel. De berekening van het wettelijke pensioen is voor alle Belgen hetzelfde. Die eerste pijler schiet zo goed als altijd tekort om mensen dezelfde levensstandaard te garanderen als voor hun pensioen. Ook de tweede pijler, of het aanvullend pensioen dat mensen opbouwen door een stukje loon om te zetten in stortingen in een groepsverzekering of een pensioenfonds, volstaat vaak niet. Wie de financiële ruimte heeft, zet het best in zijn jonge jaren regelmatig al iets opzij voor later.

1 Pensioensparen of zelf sparen

De marktleider BNP Paribas Fortis verlaagde op 31 maart 2016 de basisrente op zijn gewone spaarrekening van 0,05 naar 0,01 procent. De getrouwheidspremie, die pas iets oplevert wanneer het geld minstens een jaar onaangeroerd op de rekening staat, bedroeg op dat moment al het wettelijke minimum van 0,1 procent.

Wie met een gewone spaarrekening spaart voor zijn pensioen, maakt dus al ruim vijfenhalf jaar – en eigenlijk al veel langer – pas op de plaats. Wie op 31 maart 2016 daarentegen 940 euro van zijn spaarrekening haalde en het stortte op zijn pensioenspaarrekening bij dezelfde bank, ging veel meer vooruit. In 2016 was 940 euro het maximumbedrag dat in aanmerking kwam voor het fiscale voordeel voor het pensioensparen. In 2021 geven stortingen tot 990 euro recht op een belastingvermindering van 30 procent.

Na aftrek van 3 procent instapkosten kon een pensioenspaarder op 31 maart 2016 met zijn 940 euro zo’n 6,32 deelbewijzen kopen van het dynamische pensioenspaarfonds BNP Paribas B Pension Sustainable Growth. Het pensioenspaarpotje staat vijfenhalf jaar later, en na aftrek van de kosten, op 37 procent, of bijna 350 euro winst. Dat is een stuk meer dan wat het spaarboekje opleverde. Sparen moet u dus niet doen. Zelf beleggen kunt u eventueel wel.

Critici wijzen op de hoge kosten die de banken en de verzekeraars aanrekenen aan pensioenspaarders. De instapkosten variëren van 0 tot 3 procent bij pensioenspaarfondsen en tot 6 procent bij levensverzekeringen, al valt over die kosten vaak te onderhandelen. Enkel Argenta, de private bank Dierickx Leys en Belfius (enkel voor het Belfius Pension Fund Balanced Plus) houden op de stortingen geen instapkosten in. Daarnaast worden elk jaar nog lopende kosten van 1 à 1,5 procent uit de fondsen gehaald, om bijvoorbeeld het werk van de beheerders te vergoeden en de transactiekosten te betalen. Daarvan merkt de spaarder niet veel en de kosten zitten verrekend in de rendementen waarmee de beheerders van het geld pronken.

Critici wijzen op de hoge kosten die de banken en de verzekeraars aanrekenen aan pensioenspaarders.

Wie op eigen houtje belegt in beursgenoteerde fondsen (exchange traded funds of ETF’s in het Engelse jargon), kan de kosten drukken en dus ook het rendement verbeteren. Daarvoor moet u wel een beursrekening openen bij een broker, het liefst met lage tarieven voor kleine transacties en zonder bewaar- of andere bijkomende kosten. Wie op jonge leeftijd start, kan ook voluit de kaart van aandelen of aandelentrackers trekken. Aandelen leggen historisch de beste rendementen op lange termijn voor.

Voorstanders van pensioensparen vinden het vooral een laagdrempelig opstapje naar de beurs. Ongeveer bij elke bank kunt u een pensioenspaarrekening openen. Daarop kunt u kleine bedragen storten. Bij de pensioenspaarfondsen van KBC is het minimum per maand bijvoorbeeld 10 euro, bij AXA Bank is dat 25 euro per maand en bij BNP Paribas Fortis 30 euro per maand of 360 euro per jaar. Bij de pensioenspaarverzekering Top Multilife Pensioensparen van AG Insurance is er slechts een minimum van 35 euro per jaar.

Door elke maand of op regelmatige tijdstippen een som te beleggen, vermijden spaarders dat ze veel geld in aandelen investeren op de piek en niet durven te investeren op de bodem. Bij pensioensparen kunnen de meeste bankenklanten een automatische spreiding van hun beleggingen in de tijd met één muisklik regelen, maar u kunt de principes van gespreid beleggen ook in het achterhoofd houden als u zelf als belegger voor uw pensioen aan de slag gaat.

2 Fonds of levensverzekering

De overheid moedigt pensioensparen aan met een belastingvermindering van 30 procent (plus gemeentebelasting) voor stortingen tot 990 euro. Het maakt voor de belastingvermindering niet uit of u via een levensverzekering of via een beleggingsfonds spaart voor uw oude dag, zolang de betrokken bank of verzekeraar maar een fiscaal attest voor pensioensparen kan geven.

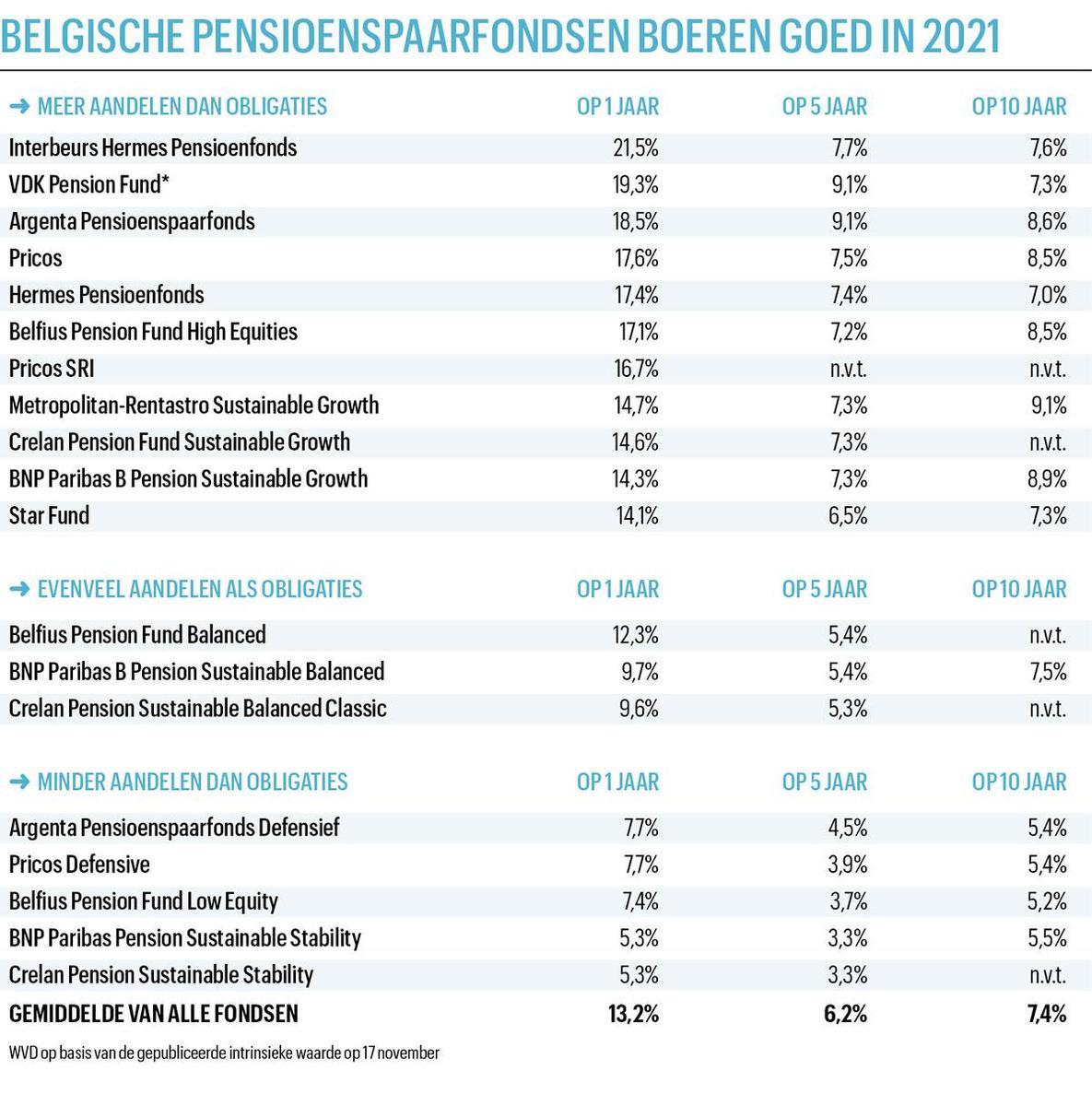

Er zijn negentien Belgische pensioenspaarfondsen, die maximaal 75 procent van de middelen in obligaties mogen beleggen en maximaal 75 procent in aandelen. De fondsen die meer geld in aandelen dan in obligaties stoppen, noemen we dynamische fondsen. De fondsen die meer gewicht toekennen aan obligaties, zijn defensieve fondsen. Er zijn ook fondsen waarin obligaties en aandelen een even grote rol spelen. Voorzichtige mensen kregen vroeger weleens een spaarverzekering (tak21) aangeraden, met een gegarandeerd rendement en de kans op een winstdeelneming, maar die rendementen zijn nu zo laag dat ze de inflatie niet kunnen bijbenen. De beleggingsverzekering (tak23) neemt almaar vaker de rol van de veilige spaarverzekering over. De vier grootbanken bieden echter geen tak 23-oplossing voor pensioensparen aan. Onderliggend aan tak23-verzekeringen bepalen een of meer beleggingsfondsen het rendement. Vaak zijn dat huisfondsen. Soms kunnen spaarders kiezen uit fondsen die worden beheerd door externe beheerders zoals JP Morgan of Nordea, zoals bij Allianz Plan for Life+ het geval is. Die verzekering komt in aanmerking voor pensioensparen. De verzekeringen van Allianz zijn enkel bij makelaars te krijgen. Een overzicht van alle pensioenspaarverzekeringen die op de markt zijn, is niet gemakkelijk te vinden. Ongeveer elke bank-verzekeraar heeft wel een of meer van die producten. En als u liever onpartijdig advies krijgt, kunt u bij een verzekeringsmakelaar aankloppen. Weet wel dat het verzekeringscontract een extra laagje kosten toevoegt.

3 Hoger plafond of niet

Wie dat wil, kan meer dan 990 euro opzijzetten in de formule van het pensioensparen, maar dan zakt de belastingvermindering wel naar 25 procent. Tegenover die belastingvermindering staat een eindbelasting (zie kader). U kunt er ook voor kiezen geen gebruik te maken van de belastingvermindering. Dan komt de fiscus op uw 60ste niet aankloppen. Let op: zelfs als u de belastingvermindering maar één keer vraagt, is de eindbelasting van toepassing. Het maximum dat mensen kunnen storten voor het fiscaal aangemoedigde pensioensparen, bedraagt 1.270 euro in 2021. In 2018 maakten slechts 77.361 mensen gebruik van de mogelijkheid om meer dan 990 euro te sparen (3% van de spaarders).

De maxima voor het pensioensparen worden normaal elk jaar geïndexeerd, maar al zeker tot 2024 worden ze niet meer aangepast aan de stijgende levensduurte. Een jaar geleden besliste de regering-De Croo een aantal fiscale grensbedragen te bevriezen, waaronder het plafond voor de intresten op het spaarboekje en het plafond voor pensioensparen. De overheid moet op de kleintjes letten, nadat ze tijdens de coronacrisis veel steun heeft uitgedeeld om noodlijdende sectoren overeind te houden.

Klanten die dit jaar 54 jaar werden en na hun 55ste verjaardag het maximaal fiscaal aftrekbare bedrag willen blijven storten, volstorten het best ook dit jaar’

Belfius

Een rondvraag bij de banken leert dat het hogere plafond nog niet veel aan populariteit gewonnen heeft. Bij ING kiest minder dan 1 procent en bij Belfius ongeveer 1 procent van de pensioenspaarders voor het hogere plafond. Belfius wijt dat aan “het beperkte fiscale voordeel tegenover de standaardformule en de bijkomende administratie”. De keuze moet elk jaar formeel worden hernieuwd. Bij BNP Paribas Fortis kiest om en bij 7 procent van de klanten met een pensioenspaarfonds en 3 procent van de klanten met een pensioenspaarverzekering voor het verhoogde plafond. VDK houdt het op “een significante minderheid”, zonder er een percentage op te kleven. “Die keuze is sterk afhankelijk van de levensfase waarin de klanten zich bevinden”, klinkt het. Klanten die nog op zoek zijn naar een eerste woning of die net gekocht hebben, kiezen niet zo snel voor het verhoogde plafond. Ze storten vaak niet eens het maximum van 990 euro of pauzeren zelfs enkele jaren. Voor de klanten die al langer een eigen woning hebben, “is het verhoogde plafond een welgekomen mogelijkheid.”

Ook bij Belfius blijkt de meerderheid van de klanten die kiest voor het hogere plafond, ouder dan 50 jaar te zijn. De bank heeft nog een tip voor de 50-plussers. “Klanten die dit jaar 54 jaar werden en na hun 55ste verjaardag het maximaal fiscaal aftrekbare bedrag van 990 of 1270 euro willen blijven storten, volstorten het best ook dit jaar. Vanaf hun 55ste levensjaar riskeren ze een nadelige taxatie als ze hun stortingen verhogen (omdat de fiscus er dan van uitgaat dat het om een nieuwe pensioenrekening gaat, nvdr). Om te genieten van het maximale fiscale voordeel moet je wel voldoende beroepsinkomsten hebben.” Wie geen of te weinig belastingen betaalt, kan immers de belastingvermindering niet verzilveren.

Aandelen blijven een betere vergoeding geven voor het gelopen risico dan obligaties’

Bank Delen, Hermes Pensioenfonds

KBC is de uitzondering op de regel. “Ruim 10 procent van de actieve pensioenspaarders opteert voor het hogere maximum.” De bank reikt enkele mogelijke verklaringen aan. “De keuzemogelijkheid wordt op een eenvoudige manier in de mobiele app aan de klant voorgelegd. Klanten die het een keer doen, maken doorgaans de volgende jaren vaker diezelfde keuze. Als de klant pas later in het jaar de keuze voor het hogere fiscale maximumbedrag maakt, wordt het restbedrag netjes over de resterende maanden verdeeld, zodat de spaarder het extra bedrag niet in één keer hoeft te betalen en de fiscale val vermeden wordt.”

Die fiscale val is de belastingvermindering: wie meer dan 990 euro en minder dan 1880 euro stort, krijgt minder terug van de belastingen dan wie 990 euro stort. Maar hoe meer u stort, hoe meer kapitaal u opbouwt voor uw oude dag natuurlijk. Zeker op lange termijn is de kracht van de samengestelde intresten niet te onderschatten. Staar u dus niet blind op het fiscale plaatje.

Het kostenplaatje voor de overheid

Van alle stortingen voor het pensioensparen vloeide de voorbije vijf jaar 2,86 miljard euro terug naar de spaarders via belastingverminderingen. Dat is gemiddeld iets meer dan 572 miljoen euro per jaar. In ruil spekten de pensioenspaarders die 60 jaar werden de schatkist de voorbije vijf jaar met 581 miljoen euro, of gemiddeld 97 miljoen euro per jaar. Tegenover de belastingvermindering staat een definitieve belasting op de 60ste verjaardag van de pensioenspaarder.

Die eindbelasting van 8 procent wordt niet altijd berekend op het werkelijke kapitaal. Bij pensioenspaarfondsen gaat de fiscus uit van een fictief jaarlijks rendement van 4,75 procent op de stortingen. Als er meer rendement wordt gehaald, is dat onbelast. Wordt er minder gehaald, dan betaalt de spaarder deels belasting op iets wat hij niet heeft gekregen. Bij tak21-verzekeringen wordt enkel het gegarandeerde rendement belast. Als de verzekeraar de pensioenspaarder laat delen in de winst, is die winstdeelneming belastingvrij. Enkel bij tak23-verzekeringen wordt het werkelijke rendement belast. Wie zijn geld te vroeg opvraagt – voor zijn 60ste verjaardag of voor de tiende verjaardag van het contract – moet een derde van het kapitaal aan de fiscus afgeven.

Tussen 2015 en 2019 werd om budgettaire redenen een voorafname op die eindbelasting afgehouden. Die jaren werd in september 1 procent uit de pensioenspaarpot gehaald. Dat leverde de Belgische schatkist 786 miljoen euro op, of gemiddeld 157 miljoen euro per jaar. Die voorafname zal bij de eindafrekening in mindering worden gebracht van de 8 procent belasting.

Rekening houdend met de inkomsten kostte het de overheid de voorbije vijf jaar iets minder dan 1,5 miljard euro om de Belgen het fiscale zetje te geven om te sparen voor hun pensioen.

‘Het zal moeilijker zijn’

De voorbije tien jaar haalden de pensioenspaarfondsen rendementen tussen 5 en 9 procent. We vroegen de beheerders of een vergelijkbaar rendement de komende tien jaar haalbaar is.

WERNER WUYTS

Dierickx Leys, Interbeurs

Hermes Pensioenfonds

“Het zal moeilijker zijn. De rugwind van de dalende rente is weg. Zelfs als de rente op dit peil blijft, is er minder ruimte voor een stijging dan in de voorgaande decennia. Het was vanzelfsprekend wel gemakkelijker om 5 procent rendement te halen toen de rentes eind jaren tachtig, begin jaren negentig tussen 8 en 10 procent zaten.”

PIERRE NICOLAS

NNIP, Star Fund

“De risicopremie voor aandelen is een eerste variabele. Die bedraagt voor de eurozone nog altijd een comfortabele 5,7 procent, wat overeenkomt met een verwacht rendement van 5,5 procent voor Europese aandelen. Een tweede variabele is de obligatierente. Die is nog heel laag en dreigt de komende periode geleidelijk te stijgen, waardoor we rekening moeten houden met lage rendement voor obligaties. Het behalen van de returns van de afgelopen tien jaar wordt lastiger.”

BART VAN POUCKE

BNP Paribas Asset Management

“De afgelopen tien jaar profiteerden de pensioenspaarfondsen zowel van aandelen als van obligaties. Voor de obligaties zullen we waarschijnlijk met wat minder tevreden moeten zijn. De hoeveelheid informatie, de impact van de digitalisering en de sociale media, en andere ontwikkelingen van de laatste jaren, hebben het beheren van geld er niet makkelijker op gemaakt. Anderzijds brengt dat ook kansen met zich.”

TEAM VAN CANDRIAM

Pensioenspaarfondsen van Belfius

“Een herhaling van de rendementen die overheidsobligaties de voorbije tien jaar hebben gehaald, is mathematisch onmogelijk. Ook voor aandelen lijkt een herhaling van de winsten en de rendementen uit het verleden onrealistisch.”

OLIVIER VAN HAUTE

DPAM, pensioenspaarfondsen van Argenta en VDK

“De rendementen van de pensioenspaarfondsen zijn sterker afhankelijk van aandelen. Aangezien we verwachten dat de rentes relatief laag blijven – gezien de hoge schuldgraad in het systeem – zullen de rendementen wellicht wat volatieler worden dan twintig jaar geleden.”

TEAM VAN BANK DELEN

Hermes Pensioenfonds

“In 2011 vertrokken we van hogere rentevoeten en lagere waarderingen dan wat we nu zien. Zowel obligaties als aandelen worden verwacht minder op te brengen, maar aandelen blijven wel een betere vergoeding geven voor het gelopen risico dan obligaties.”

PAUL BELLER

KBC, Pricos

“Als de Europese Centrale Bank krediet duurder maakt, ligt in euro allicht een hoger obligatierendement van pakweg 1 à 2 procent in het verschiet, afhankelijk van de termijn. In een portefeuille met 60 à 70 procent aandelen rekenen we op een aandelenrendement van 2 à 3 procent.”

Fout opgemerkt of meer nieuws? Meld het hier