Stijgende langetermijnrente raakt vastgoed

In juli ging de tienjarige US Treasury door een belangrijke weerstand. De aandelenmarkten anticipeerden daar kort op, maar het vastgoed behoort tot de eerste slachtoffers.

Dat de langetermijnrente stijgt, is op termijn negatief voor de aandelenmarkten: bedrijven moeten duurder lenen, en dat heeft gevolgen voor de winstcijfers. Gelukkig neemt het zelden zo’n vaart. De rente mag lichtjes toenemen, want die duidt ook op groei.

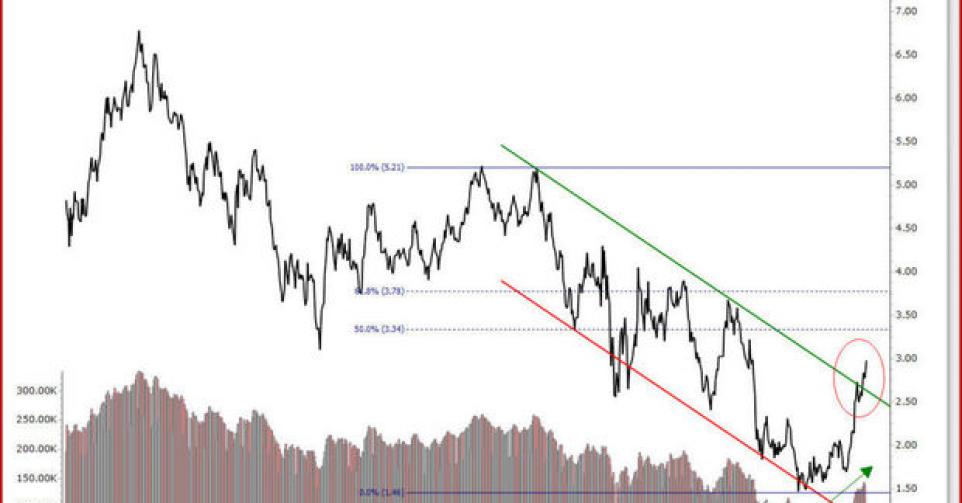

De grafiek weerspiegelt de evolutie van de tienjarige US-Treasury over vijftien jaar. De trend op lange termijn is nog dalend, maar de weerstandslijn over de toppen van juli 2007 en juli 2011 werd opwaarts doorbroken. Dat het niet om een eendagsvlieg gaat, ziet u aan het verhandelde volume: de stijging van de rentevoeten wordt ondersteunt door een toenemend volume. Tussentijdse correcties zullen er altijd wel zijn, maar de toon is gezet. De stijging vanaf 31 mei van 1,6 naar 3 procent is duidelijk een krachtige golf.

Houden we rekening met de omkeerregel – weerstand wordt steun en steun wordt weerstand – dan kan de doorbroken weerstandslijn opnieuw worden getest. Keert de rente opnieuw onder die steun van 2,5 procent, dan is dat opnieuw een belangrijk keerpunt in de renteontwikkeling. Maar gezien de omkeerregel zal de steun rond 2,5 procent eerder standhouden, om vervolgens hoger te gaan naar de huidige top van 3 procent. Wordt die doorbroken, dan komen we op basis van Fibonacci in de buurt van 3,34 à 3,78 procent.

Investeerders in vastgoed behoren tot de eerste slachtoffers bij een rentestijging. Een stijgende rente heeft een rechtstreekse impact op hun investeringen. Op de sectorgrafiek van de Dow Jones US Real Estate-index ziet u dat de top in mei 2013 samenviel met de bodem van de rente. De daling is ingezet en de steun op 100 punten is cruciaal, want dan stappen trendbeleggers massaal uit deze sector.

We analyseren drie vastgoedbedrijven die noteren op Euronext:

Befimmo

Op de Heikin-Ashi-weekgrafiek is de dalende trend te zien. De koers wordt naar beneden gedrukt en de gemiddelden vloeien door elkaar. De trendlijn sinds mei werd in december 2012 neerwaarts doorbroken en de terugtest van augustus heeft het niet tot een goed einde gebracht. De koers vormt een hoofd-schouderpatroon met een neklijn op 48 euro. Een doorbraak door die neklijn is nefast. Befimmo is opnieuw interessant als het aandeel voorbij 54 euro raakt.

Cofinimmo

Het aandeel presteert technisch zwakker dan dat van Befimmo. De Heikin-Ashi-trend daalt over de hele lijn. De koers bevindt zich onder de dalende gemiddelden en een mogelijke doorbraak door de steunlijn sinds juni 2011 is een bijkomend negatief signaal. Bij een verder stijgende rente is een terugval tot de bodems van 2009 mogelijk.

Corio

Ook het aandeel van Corio presteert technisch zwak. Toch kreeg het op basis van betrouwbare indicatoren het advies ‘countertrend kopen’ tegen 29,12 euro. De koers viel terug tot de bodem van december 2011 en heeft de neiging te herstellen sinds de scherpe koersval. Corrigeert de rente richting 2,5 procent, dan kan het aandeel opveren richting 32 à 34 euro. Die strategie is enkel weggelegd voor de actieve belegger.

Om succesvol te beleggen aan de hand van technische analyse onthouden we uit dit artikel: een stijgende langetermijnrente is negatief voor de winstgevendheid van bedrijven; vastgoedfondsen behoren tot de eerste slachtoffers; controleer regelmatig de trend van de langetermijnrente; analyseer de invloed van de rente op sectoren.

Paul Gins

Zaakvoerder CompuGraphics nv

Uitgever TransStock en www.beursgrafiek.be

Fout opgemerkt of meer nieuws? Meld het hier