De stoploss, de beste kapitaalbescherming

Vrijwel elke belegger kent het begrip ‘stoploss’. Maar gebruikt u de stoploss wel voldoende en op de juiste manier? En kent u het theoretische risico waaraan de aandelen in uw beleggingsportefeuille blootstaan?

Met de beursorder ‘stoploss’ bepalen we het activeringsniveau van een aandeel. Zodra de koers dat niveau bereikt, komt het aandeel in het orderboek. Het verkooporder wordt uitgevoerd tegen de prijs die op dat moment geldt. Maar bij een bruuske koersdaling kan het verschil tussen de uitvoeringsprijs en het activeringsniveau toch nog groot zijn.

In combinatie met de stoploss kunnen we een stoplimit-order geven. Dat is de limietkoers waartegen mag worden gehandeld. Bij een bruuske koersdaling blijven de aandelen in de portefeuille. Stijgt de koers na de daling opnieuw, dan worden de aandelen verkocht tegen de ingestelde limietkoers.

U kunt uw aandelen dus niet beschermen tegen een bruuske en felle koersdaling. Vanwege die beperkingen en de volatiliteit op de beurzen zijn we geen voorstander van automatische stoplossorders. Controleer dagelijks na de bel of de slotkoers onder de limiet zit. Verkoop het aandeel de volgende beursdag als dat het geval is. Natuurlijk bestaat de kans dat de koers de volgende dag nog lager is, maar ze kan ook hoger noteren. Het grote voordeel is dat we bij een grote volatiliteit niet uit de markt worden gekegeld.

Vier methodes

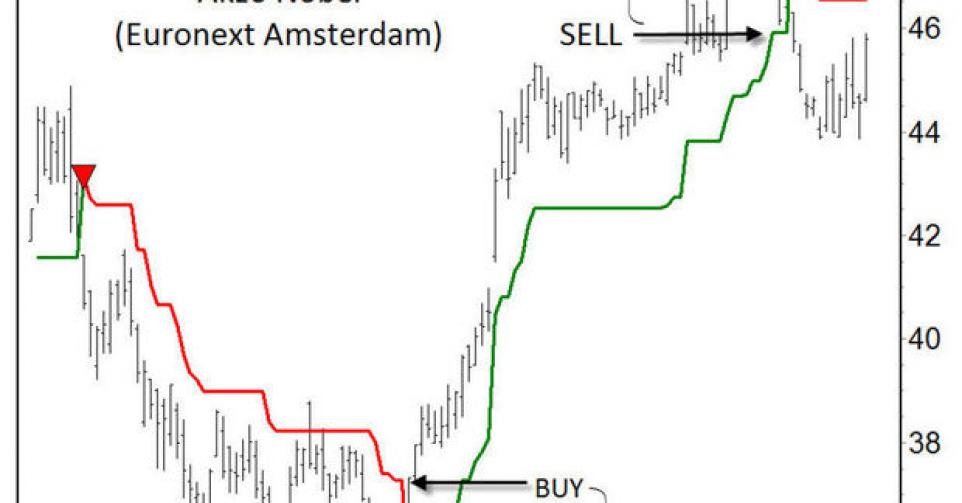

Er zijn vier methodes om een stoplosskoers vast te leggen. De eerste is een percentage onder de aankoopkoers te bepalen. Wiskundig is dat de eenvoudigste manier, maar technisch gezien is het de minst interessante, omdat we geen rekening houden met de grafiek. Daartegenover staat dat u het percentage kunt handhaven bij elke koersstijging. Bijgevolg verkoopt u wanneer de koers een bepaald percentage onder de recentste top is gezakt (zie grafiek Akzo Nobel). We noemen dat een ‘trailing stoploss’ of ‘slepende stoploss’.

De tweede methode is een belangrijke steunlijn of steunzone te bepalen. Meerdere bodemkoersen geven een steunlijn. Het technische belang van een steunlijn wordt bepaald door het aantal bodems en de tijdsduur. Hoe hoger het aantal bodems en hoe langer de periode, hoe belangrijker de steunlijn. Noteert de koers drie beursdagen onder de steunlijn, dan is de doorbraak een feit. Op de grafiek is de doorbraak door de steunlijn (S1) en de horizontale zone (Z) negatief voor aandelen in de palmoliesector.

De derde methode is de average true range indicator (ATR) of het gemiddeld bereik vast te leggen. De true range is een wiskundige berekening die de koersschommelingen tussen beursdagen meet. De ATR14-indicator berekent het voortschrijdende gemiddelde van de true range over een periode van veertien dagen. De ATR toont dus de gemiddelde koersschommeling van het aandeel. De combinatie van een belangrijke steunlijn met de ATR is daarom zeer interessant.

De ATR14-indicator onderaan op de grafiek van het aandeel van Peugeot staat op 0,27 euro en de steunzone S1 komt overeen met 6 euro. Koopt u bijvoorbeeld tegen 6,10 euro en plaatst u een stoploss op 5,90 euro, dan is de kans groot dat u uit de markt worden gekegeld. De koers schommelt gemiddeld met 0,27 euro. We vermenigvuldigen de ATR daarom met 1,5. Dat geeft 0,27 x 1,5 = 0,40 euro. De berekende stoploss bedraagt 6,10 – 0,40 = 5,70 euro.

De vierde methode is een belangrijke bodem net vóór een belangrijke weerstandslijn te bepalen. Dat zijn stoplossniveaus gebaseerd op een dubbele buffer. De eerste buffer wordt gevormd door de rolommekeer: een weerstand wordt later een steun. Begeeft die steun (S1), dan is de tweede buffer de low net voor de uitbraak. We passen dat toe op het aandeel van Molycorp (zie grafiek). Na de krachtige stijging met 40 procent volgen winstnemingen. De koers zakt door de oude weerstand R1 en test de vorige low. Een derde buffer is de hoogste koers na de gap op 10,44 dollar. Dat is de stoploss die we gebruikten in onze bijdrage op 10 september. Op 3 oktober eindigde de koers op 10,45 dollar, of 1 cent boven die stoplosskoers.

Return-risk ratio

Waarom is de stoploss belangrijk om te bepalen of u het aandeel al dan niet koopt? Bij de aankoop van een aandeel controleert u de mogelijke return. Zijn er talrijke weerstandsniveaus boven de aankoopkoers, dan is de return op korte termijn beperkt. Is de stoplosskoers bovendien ver verwijderd van de aankoopkoers, dan is het risico te groot in verhouding met de mogelijke return. We noemen die verhouding de ‘return-riskratio’ (RRR). Bij een zwakke winst-verliesverhouding kiest u voor een ander aandeel.

Door van bij de aankoop goed na te denken over de stoplosskoers, loopt u niet het risico dat verliefd wordt op het aandeel. Integendeel: u bepaalt vooraf op een objectieve manier bij welke koers u afscheid neemt. Een betere kapitaalgarantie bestaat er niet.

Paul Gins

Zaakvoerder CompuGraphics nv

Uitgever TransStock en www.beursgrafiek.be

Fout opgemerkt of meer nieuws? Meld het hier